In occasione del mese dedicato all’educazione finanziaria, Pictet Asset Management ha presentato per il quarto anno consecutivo una nuova ricerca dedicata all’analisi dello stato dell’arte dell’alfabetizzazione finanziaria in Italia dal titolo “Osservatorio Edufin Pictet Am 2024: educare al futuro”. La complessità economica e il desiderio di realizzare i propri progetti di vita accrescono l’interesse per l’educazione finanziaria, che registra una crescita del 12% rispetto ai livelli del 2021.

I giovani, in particolare, si dimostrano sempre più attenti ai temi economico-finanziari, con oltre il 40% del campione che desidera aumentare il proprio livello di conoscenza finanziaria. I social network si confermano tra i principali canali di informazione finanziaria, con una crescita di circa il 10% in tre anni. In particolare, Instagram conquista sempre di più le nuove generazioni che nel 35% circa dei casi lo usano, sia per informarsi, sia per ricercare consigli di investimento. L’orizzonte di breve periodo continua a dominare le scelte di investimento, complice la complessità dello scenario macro e la difficoltà a risparmiare. Il 70% della popolazione dichiara di soffrire di ansia finanziaria, alimentata a sua volta da una diffusa avversione al rischio e un’insufficiente conoscenza finanziaria

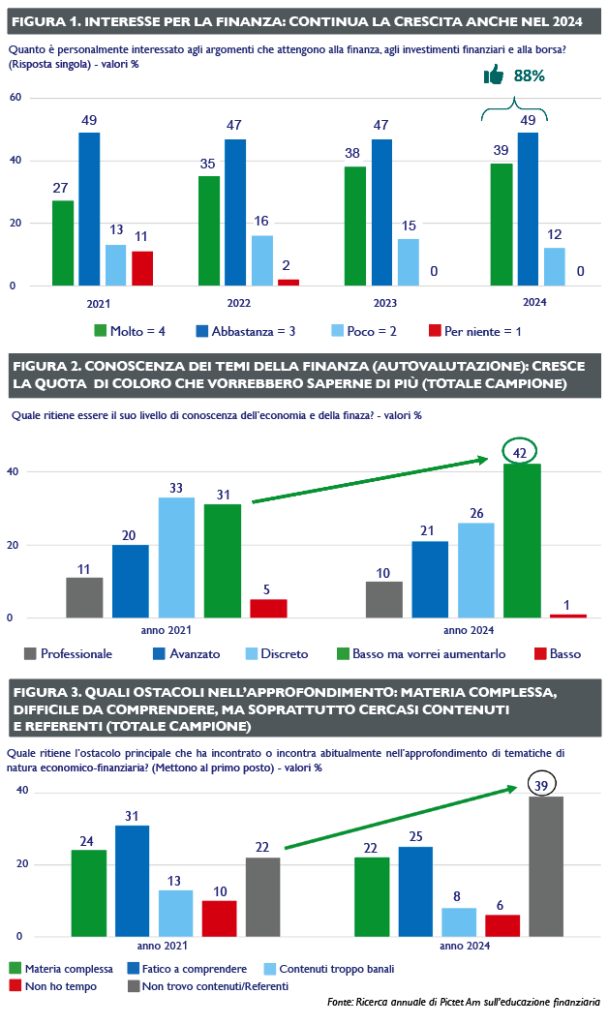

Anche nel 2024, complici l’aumentata complessità dei mercati finanziari, le incertezze sulla crescita economica e le tensioni geopolitiche, l’Italia conferma il trend positivo di un crescente interesse per le tematiche finanziarie da parte di investitori e risparmiatori, che, sul totale del campione, si dichiarano oggi molto o abbastanza interessati nell’88% dei casi, rispetto al 76% del 2021 (figura 1). Tuttavia, è evidente il gap generazionale quando si tratta di investire o tenere i risparmi liquidi. L’interesse degli investitori per la finanza resta poi in larga parte correlato al rapporto tra età e patrimonio finanziario.

Anche nel 2024, complici l’aumentata complessità dei mercati finanziari, le incertezze sulla crescita economica e le tensioni geopolitiche, l’Italia conferma il trend positivo di un crescente interesse per le tematiche finanziarie da parte di investitori e risparmiatori, che, sul totale del campione, si dichiarano oggi molto o abbastanza interessati nell’88% dei casi, rispetto al 76% del 2021 (figura 1). Tuttavia, è evidente il gap generazionale quando si tratta di investire o tenere i risparmi liquidi. L’interesse degli investitori per la finanza resta poi in larga parte correlato al rapporto tra età e patrimonio finanziario.

La complessità del mercato, generata da uno scenario macro più incerto e volatile negli ultimi tre anni, fa crescere, trasversalmente in tutti i segmenti, la percentuale di quanti non ritengono sufficientemente adeguate le proprie conoscenze in materia finanziaria, con un incremento dell’11% dal 2021 a oggi (figura 2). In particolare, tra le generazioni più giovani, oltre il 40% desidera aumentare le proprie conoscenze in materia. Per la prima volta quest’anno, la percentuale di quanti dichiarano di informarsi quotidianamente o settimanalmente su temi economico-finanziari ha raggiunto il 38%, superando quella di quanti vi si dedicano esclusivamente durante eventi eccezionali (era il 33% nel 2024).

Gli ostacoli nell’approfondimento

Nonostante il maggiore interesse alla materia e una migliore consapevolezza delle proprie lacune, gli investitori e risparmiatori italiani continuano, anche a fronte delle molteplici iniziative di educazione finanziaria promosse ogni anno da istituzioni e operatori del settore, a non trovare gli strumenti adeguati ad approfondire e ampliare le proprie conoscenze finanziarie. In effetti, se nel 2021 la difficoltà nel comprendere la materia era al primo posto (31% degli intervistati), dal 2022 quest’ultima ha ceduto il podio alla percezione di mancanza di contenuti o di referenti ritenuti affidabili, aumentata del 17% negli ultimi tre anni e indicata oggi come principale ostacolo dal 35% del campione (figura 3). In particolare, negli ultimi 12 mesi, la percezione di scarsità di contenuti di qualità e di referenti di fiducia è aumentata fino al 5% in tutti i segmenti di investitori e tipologie di risparmiatori.

Pertanto, se da un lato gli sforzi di comunicazione hanno attivato l’interesse della popolazione rispetto al tema del risparmio in questi ultimi anni, dall’altro continua a permanere un problema rispetto all’offerta di contenuti, che non sembrano ancora rispondere pienamente ai bisogni del pubblico.

Social network sempre più centrali

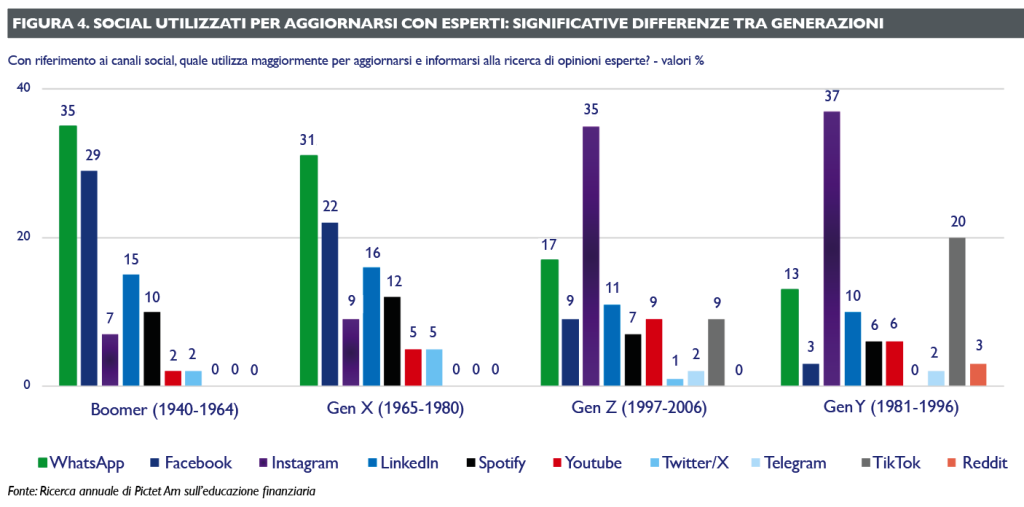

Tra gli strumenti utilizzati per informarsi, i social si confermano quale canale privilegiato e sempre più utilizzato, passando dal 27% del 2021 al 36% nel 2024, seguiti al secondo posto da eventi digitali, preferiti dal 24% degli intervistati. Di contro, prosegue il costante declino di stampa e tv nella dieta mediatica, come canali di informazione economica-finanziaria: se nel 2021 queste due fonti erano scelte dal 32% del campione, nel 2024 la percentuale è scesa al 18%. In generale, si riconferma una sempre maggiore centralità dei social network quali strumenti di informazione in modo trasversale rispetto al campione (investitori e non), a prescindere dalla generazione e dal patrimonio: WhatsApp, Facebook e Instagram, che cresce in modo significativo rispetto al 2022, i più usati, cui seguono Linkedin, Spotify e Tik Tok. Anche in questo caso le differenze generazionali rispetto alle preferenze di social sono particolarmente marcate: per boomer (1940-1964) e generazione X (1965-1980) Whatsapp e Facebook restano predominanti, mentre per generazione Y (1981-1996) e generazione Z (1997-2010) Instagram è in assoluto il favorito con oltre il 35% delle preferenze.

Le divergenze tra generazioni permangono anche se andiamo a vedere quali sono i canali preferiti per la ricerca di contenuti esclusivamente finanziari: tra i più giovani (generazione Y e Z) domina indiscusso Instagram, sia per il reperimento di informazioni finanziarie, sia per i consigli di investimento, mentre per i meno giovani (boomer e generazione X), se si tratta di chiedere consigli, circa il 50% del campione predilige Linkedin o Facebook.

Complessivamente, prosegue l’incremento della fiducia verso i social network; se nel 2021 solo il 2% del campione esprimeva fiducia nei social, nel 2024 la quota è passata al 27%. Subito dietro, come crescita della fiducia, troviamo amici e conoscenti, che mantengono però salda la prima posizione (49%) come referenti per risparmio e investimenti. Infine, guardando ai livelli di fiducia degli italiani nei confronti delle istituzioni e degli operatori del settore finanziario, scuola e istituzioni raccolgono la maggior parte delle preferenze. Un dato, quest’ultimo, che trova riscontro nell’inserimento dell’educazione finanziaria nelle scuole, apprezzata dal 58%.

«Il progressivo e costante incremento dell’utilizzo e della fiducia per i canali social che emerge anche quest’anno dalla nostra ricerca ci impone un’urgente riflessione sulla produzione di contenuti sempre più targettizzati per tipologia di canale e generazione. Innanzitutto, la sempre maggiore propensione a informarsi sui social network da parte di tutti permette sì da un lato una facile fruizione delle informazioni, ma dall’altro genera anche molto “rumore”, rendendo più difficoltoso individuare i contenuti di valore o distinguere fonti e professionisti affidabili, considerando che in questi format si ha a che fare con una comunicazione spesso molto sintetica e superficiale. Alla luce di ciò, sarebbe auspicabile un sempre maggiore allineamento tra il mondo delle scuole e quello delle istituzioni, percepiti oggi come la fonte più affidabile dalla popolazione, e gli operatori del mondo finanziario per creare contenuti ad hoc e “certificati” da declinare nelle forme che meglio si adattano ai diversi social e interlocutori finali», aggiunge Daniele Cammilli, head of marketing di Pictet Asset Management.

Uno strumento per guardare al futuro

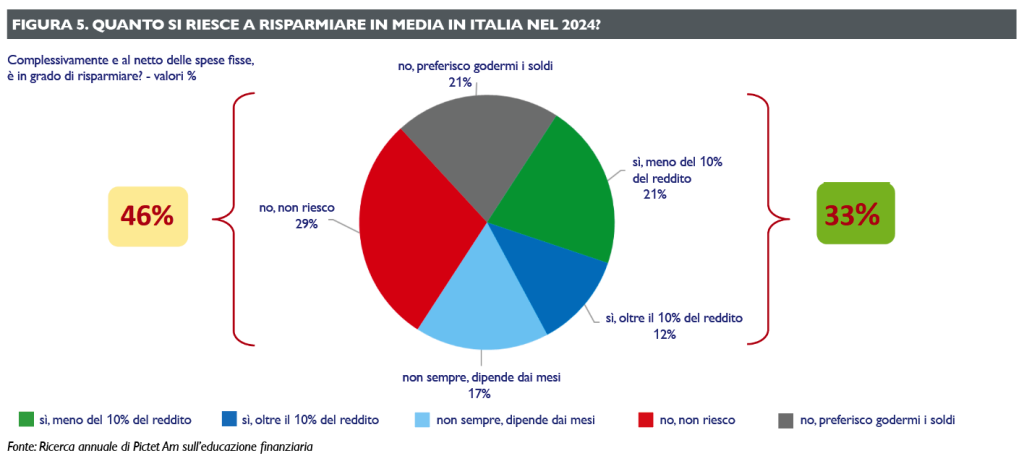

Quest’anno, inoltre, prima ancora di indagare le attitudini e le preferenze di investimento degli italiani, la ricerca si è soffermata sull’attitudine al risparmio, mettendo in evidenza gli obiettivi, le paure e le difficoltà nel mettere da parte del denaro prima ancora di decidere come investirlo. Partendo dagli obiettivi, il 41% del campione ha dichiarato di volere accrescere le proprie conoscenze finanziarie per realizzare i propri progetti di vita, seguito da un 25% che desidera imparare a risparmiare e un 23% che vuole sapere come correttamente investire il proprio risparmio. In effetti, per realizzare i propri sogni, è fondamentale in primis riuscire a risparmiare per crearsi una solidità finanziaria a lungo termine e un “cuscinetto di protezione” in caso di imprevisti più a breve; queste, infatti, sono state le due principali motivazioni portate dal 60% degli intervistati sul perché sia importante risparmiare. Tuttavia, il connubio tra inflazione, rialzi dei tassi, crisi energetica e incertezza economica che ha caratterizzato gli ultimi tre anni ha reso particolarmente difficile riuscire ad accantonare una quota di risparmio. A conferma di ciò, il 46% del campione ha dichiarato di non riuscire a risparmiare, mentre per il restante 33% dei casi, solamente il 12% riesce a risparmiare oltre il 10% dello stipendio percepito (figura 5).

Quanto si riesce a risparmiare?

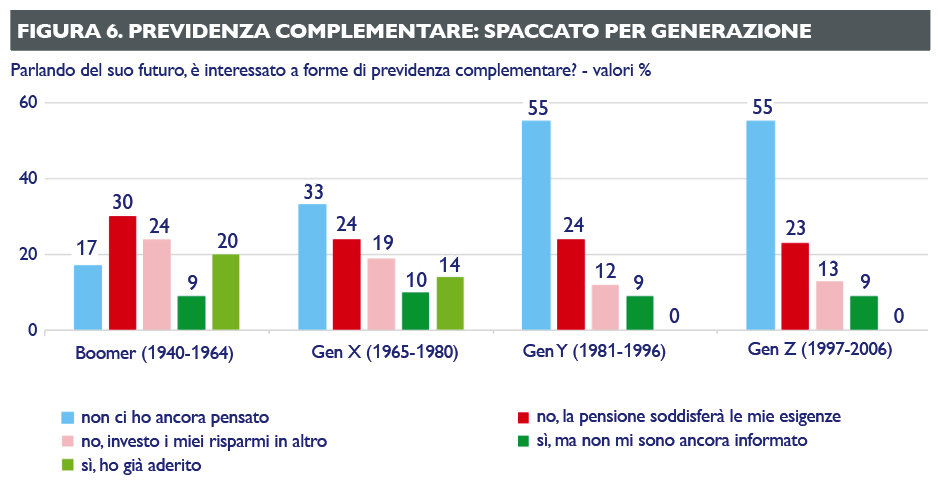

Questa difficoltà nell’accantonare dei risparmi, per raggiungere una serenità economica, si riflette sull’ansia finanziaria, di cui si dice affetto circa il 70% della popolazione in Italia. Le motivazioni sono molteplici: carovita, incremento degli interessi su mutuo o debiti, maggiore paura di non essere in grado di sostenere eventuali spese straordinarie, timori per la pensione. In generale, il livello di ansia finanziaria appare proporzionale all’educazione finanziaria: quanto più è scarsa la conoscenza della materia, tanto inferiori sono i rischi economico-finanziari percepiti. Questa correlazione è evidente anche nel caso della previdenza complementare, dove il 78% del campione dichiara di non pensarci minimamente, sebbene oggi si comunichi moltissimo sull’importanza di una pensione integrativa, in particolar modo per le giovani generazioni che, dal canto loro, non sembrano preoccuparsene; il 55% della generazione Y e Z afferma di non averci ancora pensato (figura 6).

Una pianificazione per obiettivi

Anche nel 2024 la maggiore complessità del mercato, unita alla difficoltà nell’identificare contenuti di valori e consulenti di fiducia, ha generato un forte bias rispetto all’orizzonte temporale di investimento. In un anno in cui il mercato azionario ha ripreso a performare bene, la visione di breve termine, unita all’idea di un rendimento sicuro offerto dai titoli di stato, ha tuttavia continuato a prevalere. Tra gli investitori, il grosso dei portafogli è risultato carico di bond e titoli governativi italiani (47%) seguiti da investimenti immobiliari (22%), con appena il 9% in azioni (inferiore rispetto all’11% del 2023), che mostra una scarsa diversificazione del rischio.

Guardando poi alla propensione all’investimento per fasce d’età, persiste il “paradosso” dell’investimento a lungo termine, dove sebbene un giovane sia il soggetto più indicato per investire in azioni, dalle evidenze della ricerca risulta che l’azionario cresce d’attrattività con l’avanzare dell’età. Analogamente, i giovani si mostrano meno interessati (e meno a conoscenza) di strumenti ritenuti ideali per iniziare il proprio percorso di pianificazione finanziaria e investimento di lungo periodo: i piani di accumulo (Pac).

«La consulenza finanziaria continua a svolgere un ruolo fondamentale, soprattutto alla luce delle evidenze emerse quest’anno riguardo all’accumulo del risparmio in generale e alla sua corretta e diversificata gestione a lungo termine», conclude Nicola Ronchetti, fondatore e ceo di Finer Finance Explorer, istituto di ricerca specializzato in ambito finanziario.

Banking e trading online, ma anche crypto e robo

Per concludere, guardando ai trend degli strumenti di investimento, negli ultimi anni abbiamo assistito a un progressivo sviluppo della digitalizzazione della finanza. A oggi, oltre il 40% di boomer e generazione X si avvale del banking online, mentre tra i più giovani questo strumento è affiancato e, nel caso della generazione Z, superato dal trading online e dall’acquisto di crypto valute (Fig.7). Anche in questo caso ci ritroviamo dinanzi a un paradosso, che vede le generazioni più giovani e con un livello di conoscenza finanziaria più limitato investire spesso in strumenti ad altissimo rischio in maniera del tutto inconsapevole.

Redazione

La redazione di Fondi & Sicav è un team di esperti e appassionati di finanza, specializzati nell’analisi e nell’approfondimento di fondi comuni, SICAV e strumenti di investimento. Con un approccio chiaro e aggiornato, forniscono contenuti di qualità per guidare i lettori nelle scelte finanziarie più consapevoli.